Moin mitnanner!

→ Vorwort 1

Ich bin kein Steuer-, Finanz- oder Anlageberater!

Alle Aussagen geben meine persönlichen Erfahrungen wieder, die ich durch Eigenrecherche und in Gesprächen mit Steuerberatern gesammelt habe.

Das Blocktrainer-Team bzw. die bCyber GmbH war an der Erstellung dieses Beitrags nicht beteiligt und erteilt keine Beratung für Investments oder deren steuerliche Betrachtung.

Ich empfehle grundsätzlich jedem, die Hilfe eines Profis (z.B. Steuerberater:in) in Anspruch zu nehmen. Das gilt nicht zuletzt, aber ganz besonders, wenn durch Kryptowährungen größere Summen (4-stellig und höher pro Jahr) eingenommen werden.

Wenn ich in meinen Beispielen BTC, ETH usw. nenne, stehen diese exemplarisch für alle Kryptowährungen; inkl. Stablecoins.

Alle Aussagen beziehen sich auf private Veräußerungsgeschäfte! Agierst Du als Gewerbe (Firma), gelten andere Steuerregeln. In diesem Fall ist der Gang zum/zur Steuerberater:in unverzichtbar.

→ Vorwort 2

Stand meiner zwei Beiträge in diesem Thread ist der 07.07.2022

Auch die genannten Links wurden von mir noch einmal überprüft und ggf. angepasst.

Nicht zuletzt basieren meine Aussage auch auf das letzte BMF-Einzelfragen zur ertragsteuerrechtlichen Behandlung von virtuellen Währungen und von sonstigen Token vom 10.05.2022

Es handelt sich bei dem Dokument zwar um kein gültiges Gesetz, aber man kann davon ausgehen, dass die getroffenen Aussagen des BMF letztendlich in gültiges Recht umgesetzt und schon jetzt von den Finanzämtern als Richtlinie genutzt werden.

tl;dr („Too long; didn’t read“)

Für alle, die keine Zeit und Lust haben, die Beiträge zu lesen, hier die Eckdaten in stark komprimiert Form.

Beispiele, Erklärungen, weiterführende Links, Videos usw. findest Du dann weiter unten:

- Wer seine Coins 1 Jahr oder länger hält („Haltefrist“ oder „Spekulationsfrist“), kann diese Coins danach steuerfrei verkaufen.

- Wer einen Gewinn durch den Ankauf, Verkauf und Tausch von Kryptowährungen innerhalb eines Jahres erwirtschaftet, muss den Gewinn versteuern. (Steuererklärung)

- Ein Tausch von Kryptowährungen (Beispiel BTC → ETH) ist ein steuerlicher Vorgang und unterbricht die Haltefrist

- Auch Gewinne durch Mining, Lending und Staking sind zu versteuern.

- Gewinne zu verheimlichen ist Steuerhinterziehung; es gelten Verjährungsfristen von 5 bis 10 Jahren. Das Gesetz sieht für Steuerhinterzieher eine Geldstrafe oder eine Freiheitsstrafe von bis zu 5 Jahren, in besonders schweren Fällen bis zu 10 Jahren vor.

- Mining ist für das FA grundsätzlich eine gewerbliche Tätigkeit. Eine andere Einstufung muss im Einzelfall durch das FA betrachtet und bewertet werden.

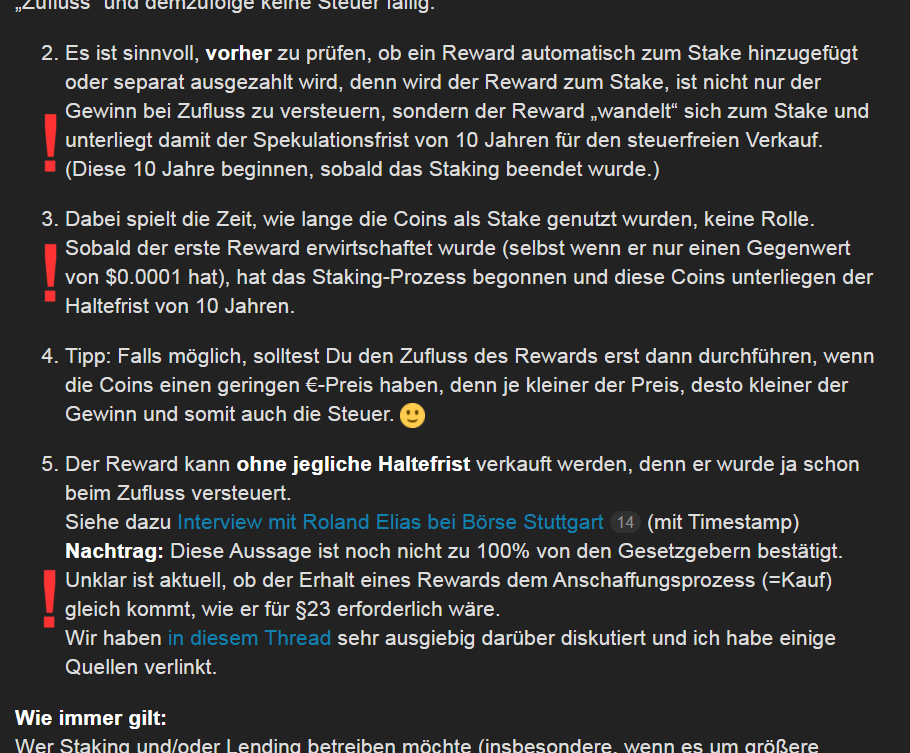

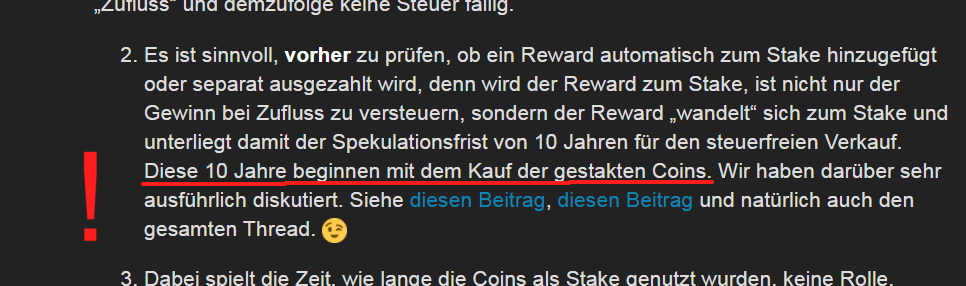

- Wer Staking betreibt, zahlt ggf. 2x Steuern: Einmal nach §22 auf den Erhalt des Rewards und einmal nach §23 beim Verkauf des Rewards.

- Für Privatpersonen gibt es eine steuerfreie Freigrenze (nicht Freibetrag!) von 256 Euro bei §22 und 600 Euro bei §23.

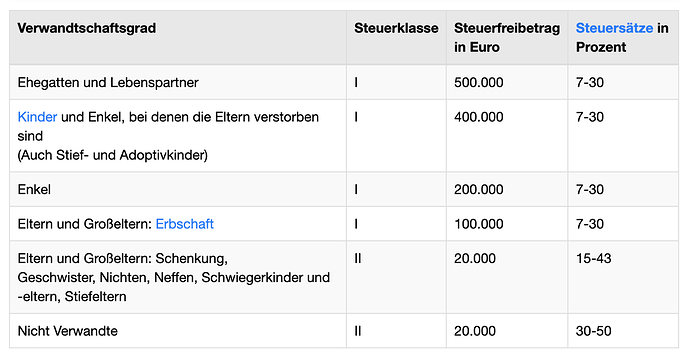

- Man darf Kryptowährungen an Freunde, Bekannte, Verwandte und auch Fremde verschenken und vererben. Für eine steuerfreie Schenkung/Vererbung gelten die gleichen Regeln wie bei Fiat, Immobilien und andere Werte.

→ Sind Steuern auf Krypto-Gewinne zu zahlen?

Grundsätzlich: Ja.

Realisierst Du beim Verkauf bzw. Tausch von Kryptowährungen einen Gewinn, ist dieser mit Deinem persönlichen Steuersatz nach §23 EStG zu versteuern.

Ebenfalls steuerlich relevant ist es vermutlich, wenn Du mit BTC, ETH etc. einen Einkauf bezahlst, denn letztendlich ist das auch nur ein Verkauf gegen Euro. (Aber 100%ig geklärt ist das leider nicht. Siehe weiter unten „Steuerfreie Bitcoin als Zahlungsmittel?“)

Es gibt jedoch eine Spekulationsfrist (=Haltefrist) von 1 Jahr, wodurch der Verkauf/Tausch Deiner Coins steuerfrei wird.

Hast Du bspw. am 01.01.2020 Bitcoin für 100 Euro gekauft und verkaufst sie am 02.01.2021 für 300 Euro, sind die 200 Euro Gewinn steuerfrei.

Auch beim Lending und Staking fallen Steuern an. Dabei ist der REWARD „bei Zufluss“ zu versteuern und ggf. auch der Verkauf, sofern Du den REWARD innerhalb eines Jahres (Stichwort: Haltefrist) nach dem Zufluss verkaufst bzw. gegen andere Kryptowährungen tauschst.

Das alles erkläre ich noch genauer mit Beispielen und Links weiter unten.

Steuerlich nicht relevant ist es, wenn Du Deine Coins von der Exchange zu Deiner Wallet bzw. von Deiner Wallet zu einer Exchange transferierst.

→ Wie hoch sind die Steuern?

Die Einkommensteuer in Deutschland unterliegt einem progressiven Steuersatz, so dass man dazu pauschal keine Aussage machen kann.

Dein persönlicher Steuersatz ist abhängig von Deinen Gesamteinnahmen, zu denen bspw. auch Dein Arbeitslohn zählt.

Es gibt insgesamt 5 Tarifzonen (Einkommensteuertarif durch Steuerentlastungsgesetz 2022):

- Zone 1 → 0€ bis bis 10.347€ („Nullzone“ - Grundfreibetrag)

- Zone 2 → von 10.348€ bis 14.926€

- Zone 3 → von 14.927€ bis 58.596€

- Zone 4 → von 58.597€ bis 277.825€

- Zone 5 → ab 277.826€ („Reichensteuer“)

Beispiel:

Du verdienst 36.000 Euro im Jahr und erwirtschaftest zusätzlich dazu mit Krypto noch einen Gewinn von 25.000 Euro, dann hast Du ein Gesamteinkommen von 61.000 Euro.

Mit 61.000 Euro befinden wir uns in Zone 4, wodurch sich (für eine alleinstehende Person) folgende Berechnung ergibt:

ESt = 0,42 * zvE - 9.136,63 = 0,42 * 61000 - 9136,63 = 16483,37 Euro

(zvE = zu versteuerndes Einkommen = 61000)

16483,37 Euro sind eine Durchschnittsbelastung von 27,02% oder anders gesagt: Von Deinen 61.000 Euro zahlst Du 27,02%, also 16483,37 Euro Einkommensteuer.

Je höher das Einkommen, desto höher wird auch die Durchschnittsbelastung, die sich immer mehr der Grenzbelastung von 45% angleicht.

Wer es selbst mal nachrechnen möchte, kann dafür den Steuerrechner des Bundesministerium für Finanzen nutzen.

Eine weitere Informations-Quelle ist lohn-info[.]de

→ Ist die Abgabe einer Steuererklärung verpflichtend?

Unter gewissen Bedingungen bist Du verpflichtet, (unaufgefordert) eine Steuererklärung abzugeben.

Der Grund, der wohl bei den meisten zutrifft: Die Abgabepflicht besteht, wenn Du Nebeneinkünfte über 410 Euro im Jahr hast.

Nebeneinkünfte können bspw. Miet- oder Pachteinnahmen, ausl. Arbeitseinkünfte oder eben auch zu versteuernde Gewinne aus Kryptogeschäften sein.

Hast Du steuerfreie Gewinne realisiert, weil zwischen Kauf und Verkauf mehr als 1 Jahr lag (Haltefrist/Spekulationsfrist), zählen diese nicht zu den 410 Euro dazu.

Nur für realisierte Gewinne, die auf

- Kauf und Verkauf innerhalb eines Jahres

- Lending

- Staking

- Mining

- und andere Nebeneinkünften (Miete, Pacht etc.)

basieren, sind diese 410 Euro anzuwenden.

Demnach könntest Du mit HODLn einen Gewinn von 100.000 Euro erwirtschaften, aber weil Du die Spekulationsfrist (1 Jahr) erreicht hast und der Gewinn somit steuerfrei ist, musst Du keine Steuererklärung abgeben.

→ Siehe hierzu „Muss ich steuerfreie Gewinne angeben?“ im zweiten Beitrag (unten)

→ Aber das merkt doch niemand, oder?

Aktuell haben die Finanzämter vermutlich wirklich nicht die Mittel und Möglichkeiten, nach Steuersündern im Kryptobereich zu suchen.

Allerdings kann das FA bei vorsätzlicher Steuerhinterziehung die letzten 10 Jahre prüfen.

Man muss wohl kein Finanz- oder Technikexperte sein, um sich vorstellen zu können, dass die Finanzämter innerhalb der nächsten 10 Jahre die entsprechenden Tools besitzen werden.

Dass die Blockchain alle Transaktionen für immer speichert, hilft den Behörden natürlich dabei.

Zudem sind Broker, Exchanges usw. dazu verpflichtet, Transaktionen ab einer gewissen Höhe den Behörden zu melden.

Google-Tipp: KYC, FATF, AML5D, Geldwäsche, Terrorismusfinanzierung und (ganz aktuell) Kryptowertetransferverordnung und MiCA

→ Schade ich mir nicht selbst?

Einige Steuerberater:innen und Anwälte/Anwältinnen vertreten die Meinung, dass man sich selbst belastet, wenn man seine Kryptogewinne „ohne Aufforderung“ offenlegt.

Da man nicht verpflichtet ist, sich selbst zu belasten, muss man das nicht, sagen sie.

Grundsätzlich ist das richtig, doch besteht auch eine Mitwirkungspflicht, weshalb man im Zweifelsfall mit dem Steuerberater bzw. der Steuerberaterin abklären sollte, ob man die Gewinne unter Vorbehalt angibt.

Gibt es danach mal einen Präzedenzfall, kann man sich darauf berufen und erhält im Idealfall die gezahlten Steuern zurück.

Allerdings rate ich dringend davon ab, Kryptogewinne ohne Beratung/Rücksprache zu verheimlichen. ![]()

![]()

![]()

→ Was ist denn ein „Gewinn“?

Anmerkung:

In diesem Abschnitt geht es nur um den Gewinn, der durch Verkauf/Tausch erwirtschaftet wird. Beim Mining, Lending, Staking usw. erwirtschaftest Du andere Gewinne. Siehe weiter unten.

Einen Gewinn realisierst Du, wenn der Ankaufpreis einer Kryptowährung kleiner war als der Verkaufpreis.

Beispiel:

- Am 01.01.2020 kaufst Du für 700 Euro 0.1 BTC

- Am 01.12.2020 verkaufst Du diese 0.1 BTC für 1800 Euro.

Der Gewinn beträgt damit 1100 Euro, die Du versteuern musst.

W I C H T I G

Ein Tausch/Wechsel in eine andere Kryptowährung (auch Stablecoin) ist ebenfalls ein steuerlicher Vorgang und ein Gewinn dementsprechend zu versteuern.

Beispiel:

- Am 01.01.2020 kaufst Du für 700 Euro 0.1 BTC

- Am 01.12.2020 wechselst Du die 0.1 BTC in 2.5 ETH.

Steuerlich gesehen hast Du

- am 01.01.2020 die 0.1 BTC für 700 Euro gekauft

- am 01.12.2020 die 0.1 BTC für 1900 Euro verkauft

- am 01.12.2020 die 2.5 ETH für 1900 Euro gekauft

Beim zweiten Schritt hast Du 1200 Euro Gewinn realisiert, die zu versteuern sind.

Deshalb sollte man seine An- und Verkäufe („Trades“) im Auge behalten, denn auch kleine Gewinne summieren sich sehr schnell zu einer großen Summe.

Durch den Tausch von Coins mit kleiner Marktkapitalisierung kann man seinen Einsatz „leicht“ verdoppeln, doch auch der zu versteuernde Gewinn summiert sich.

Aber kein Kurs steigt ewig und auch für den Kryptomarkt ist früher oder später zu erwarten, dass es einen starken und langanhaltenden Rücksetzer („Bärenmarkt“) wie Anfang 2018 geben wird.

Hierzu ein Beispiel aus einem anderen Thread:

- Sagen wir, Du fängst mit 1 BTC (Preis: 30.000€) an.

- Du tauschst in den Coin X, Coin X verdoppelt seinen Preis, Du tauschst zurück und hast 2 BTC.

- Bei diesem Trade hast Du 30.000€ Gewinn erwirtschaftet (weil Du ja aus 1 BTC 2 BTC gemacht hast) und diese 30.000€ sind zu versteuern.

- Weil die Preise im Bullenmarkt ständig nach oben und nach unten gehen, kannst Du diesen Vorgang mehrmals wiederholen.

Wir rechnen es mal durch…

- Trade = 30.000€ Gewinn (BTC-Preis: 30.000€ => 1 BTC → 2 BTC)

- Trade = 100.000€ Gewinn (BTC-Preis: 50.000€ => 2 BTC → 4 BTC)

- Trade = 280.000€ Gewinn (BTC-Preis: 70.000€ => 4 BTC → 8 BTC)

- Trade = 720.000€ Gewinn (BTC-Preis: 90.000€ => 8 BTC → 16 BTC)

- Trade = 1.920.000€ Gewinn (BTC-Preis: 120.000€ => 16 BTC → 32 BTC)

Insgesamt hast Du einen Gewinn von ~3 Mio. Euro erwirtschaftet. Davon zahlst Du rund 1,4 Mio. Euro Steuern. (siehe oben „Wie hoch sind die Steuern?“)

Beim Peak hat BTC einen Preis von 120.000€

Du hast 32 BTC, die zu dem Zeitpunkt einen Gegenwert von ca. 3,8 Mio. Euro haben.

„Kein Problem“, denkst Du Dir, „1,4 Mio Euro zahlen, wenn ich 3,8 Mio. Euro habe?! Läuft.“

Doch dann knallt’s und der Markt geht nach unten.

Der BTC-Preis fällt innerhalb von 2 Tagen auf 100.000€

Noch glauben alle an eine „gesunde Korrektur“ und dass der Kurs bald wieder steigen wird.

Macht er aber nicht. Er fällt. 80.000€, 70.000€…innerhalb weniger Tage. Alle warten auf den „Bounce“, aber er kommt nicht.

Irgendwo muss doch der Boden sein…60.000€, 50.000€…

Warum fällt der Preis? Wieso kauft niemand?

Das Jahr neigt sich dem Ende und Deine Steuererklärung ist fällig.

Darin steht nun ein Gewinn von 3,8 Mio Euro und das Finanzamt fordert 1,4 Mio Euro Steuern von Dir.

Bis Du endlich realisierst, dass sich der Kryptomarkt im Bärenmarkt befindet, steht der BTC-Preis vielleicht schon bei 40.000€

Du verkaufst Deine BTC und hast 1,28 Mio Euro (32 * 40.000€)

Es fehlen Dir somit ~200.000€, um Deine Steuerschuld zu zahlen und ganz plötzlich hast Du ein f*cking Problem!

Nicht nur, dass Du von Deinem schönen Gewinn nichts hast, Du hast jetzt auch noch Steuerschulden.

Ich gebe zu:

Die Zahlen mögen erschreckend hoch erscheinen, aber so ganz unrealitisch ist das Szenario nicht.

Hat man den Mut dazu und wechselt genau im richtigen Moment zwischen den Kryptowährungen, sind solche Gewinne durchaus realisierbar.

Einige Coins können durch Adaption und vor allem durch Hype ganz schnell das 10- bis 100-fache ihres „Bärenmarkt-Preises“ erreichen. Entsprechend hoch können die Gewinne sein.

Bitte nicht falsch verstehen: Ich will damit niemandem Angst machen!

Gewinne und Steuern sind grundsätzlich nicht schlecht. Allerdings sollte man seine Trades und Gewinne verfolgen, damit es bei der nächsten Steuererklärung kein böses Erwachen gibt.

Nachtrag:

@Baertiger hat mich auf eine Ungenauigkeit bei den 5 genannten Beispiel-Trades hingewiesen.

In dem Beispiel gehe ich der Einfachheit halber davon aus, dass der Trade von BTC in den nächsten Coin instant passiert bzw. dass sich zwischen dem Tausch Coin 1 → BTC und BTC → Coin 2 der Wert von BTC nicht verändert.

Denn wenn der BTC-Preis sich zwischendurch ändert, ergibt sich natürlich beim Tausch von BTC → Coin 2 auch ein Gewinn oder Verlust für die BTC und das wäre steuerlich ebenfalls relevant.

→ Woher weiß ich, welche Coins ich verkaufe?

Laut §23 EStG gilt normalerweise die FIFO-Methode. (First In First Out)

Zitat: „Bei Anschaffung und Veräußerung mehrerer gleichartiger Fremdwährungsbeträge ist zu unterstellen, dass die zuerst angeschafften Beträge zuerst veräußert wurden.“

Beispiel:

- Am 01.01.2018 kaufst Du bei Nuri 0.1 BTC → in Wallet 1

- Am 01.01.2019 kaufst Du bei Kraken 0.1 BTC → in Wallet 2

- Am 01.01.2020 kaufst Du bei Bitpanda 0.1 BTC → in Wallet 3

Wenn Du nun BTC verkaufst, wird bei FIFO der älteste Kauf zuerst für die Bewertung der Steuerpflicht herangezogen, also in dem Fall der Kauf bei Nuri.

Dabei spielt es keine Rolle, auf welcher Exchange Du die BTC verkaufst und aus welcher der 3 Wallets die BTC stammen.

siehe auch weiter unten → „Tool für steuerliche Reports“

Es gibt auch noch die LIFO-Methode (Last In First Out), bei der die zuletzt gekauften Coins für die Bewertung der Steuerpflicht herangezogen werden.

Laut der Ausarbeitung „Umsatzsteuerliche Behandlung und Erörterung der ertragsteuerlichen Behandlung von Krypto Token“ durch Wissenschaftliche Dienste (Die Wissenschaftlichen Dienste des Deutschen Bundestages sind eine Einrichtung, die es dem einzelnen Bundestagsabgeordneten ermöglichen soll, sich unabhängig von der Sachkompetenz der Bundesministerien unparteiisch zu bestimmten Themen zu informieren.) ist die Nutzung der LIFO-Methode auch möglich.

Zitat: „Kann der Steuerpflichtige den Bestand der angeschafften Krypto-Assets in seiner Wallet hinsichtlich Anschaffungszeitpunkt und Anschaffungskosten lückenlos zuordnen, kann durch Verlauf der jeweiligen zuordbaren Tranche durch den Steuerpflichtigen eine beliebige Veräußerungsreihenfolge herbeigeführt werden. Ansonsten wird die FiFo-Methode (vgl. Kapitel 4.2) verwendet.“

Die genannte „…beliebige Veräußerungsreihenfolge..“ bezieht sich dabei meiner Meinung nach auf die logisch möglichen Methoden FIFO und LIFO, denn dass der Gesetzgeber HFIO (Highest in, first out) und LOFO (Lowest in, first out) erlaubt, erscheint mir zweifelhaft.

Da im Folgesatz darauf hingewiesen wird, dass „Ansonsten“ die FIFO-Methode angewendet wird, verstehe ich es so, dass für Wissenschaftliche Dienste auch die LIFO-Methode in Frage kommt.

Möchte man beide Arten für verschiedene Wallets nutzen, ist es unbedingt erforderlich, dass eine strikte Trennung zwischen den Coins erfolgt und An-/Verkäufe vollständig belegt werden können. (Heißt: Jeder Kauf, jeder Verkauf und jede Transaktion muss dokumentiert werden.)

Und: Wenn man sich einmal für eine Methode entschieden hat, kann man nicht mehr wechseln. Also dass in 2020 die Verkäufe nach FIFO und 2021 die Verkäufe nach LIFO versteuert werden, ist nicht möglich.

Im internet findet man dazu aber leider keine rechtsgültige und eindeutige Einschätzung.

WINHELLER Rechtsanwaltsgesellschaft mbH schreibt beispielsweise, dass der Gesetzgeber bei Kryptowährungen ausschließlich die FIFO-Methode akzeptieren könnte und verweist hierbei auf die gesetzliche Regelung, dass bei Fremdwährungen die FIFO-Methode genutzt werden. Ob Kryptowährungen in diesem Zusammenhang wie Fremdwährungen behandelt werden, ist jedoch unklar.

Für die Steuerkanzlei Schittenhelm sind Kryptowährungen offenbar keine Fremdwährung.

Zitat: „Es steht dem Steuerpflichtigen somit wohl frei, ein Verbrauchsfolgeverfahren seiner Wahl anzuwenden. Er kann somit auch das LIFO-Verfahren (last in - first out) wählen.“

Bei der Hanseatic Bank gab es auch eine Aussage dazu, diese wurde aber mittlerweile von der Webseite entfernt.

Mein Fazit:

Wer nicht nach FIFO besteuert werden möchte oder sogar plant, verschiedene Methoden gleichzeitig anzuwenden, der sollte sich vorher Rat bei einer/einem Steuerberater:in holen und die Details klären.

→ Behalten die Exchanges die Steuer ein?

Nein.

Wie bereits oben geschrieben, richtet sich die Höhe Deiner Steuern nach Deinen persönlichen Gesamteinnahmen, die die Exchanges (hoffentlich ![]() ) nicht kennen.

) nicht kennen.

Du musst diesbezüglich selbst tätig werden.

siehe auch → „Tool für steuerliche Reports“

→ Welche Daten gebe ich heraus?

Dem/der Steuerberater:in einfach die Liste Deiner Trades zu geben, damit er/sie anhand dieser Liste Deine Steuererklärung macht, funktioniert nicht.

Natürlich könnte man das machen, aber diese Arbeit wäre unbezahlbar, denn die händische Auswertung von 100, 500 oder mehr Trades dauert Stunden, wenn nicht Tage oder Wochen.

Im Idealfall übergibst Du einen Steuer-Report, den Du mit einem Tool (siehe nächster Abschnitt) erstellt hast.

Am Ende steht eine Summe (Gewinn oder Verlust), die in das entsprechende Feld im Formular Anlage SO eingetragen wird:

Dein Report wird als Anlage an die Steuererklärung gehängt, damit auch das Finanzamt einen Beleg vorliegen hat.

Das reicht für den Moment aus. Mehr musst Du normalerweise nicht vorlegen.

Das FA interessiert sich ausschließlich für den Verkauf innerhalb der Spekulationsfrist und den dadurch realisierten Gewinn.

Weder musst Du Deinem FA am Ende des Jahres alle Coins auflisten, die Du besitzt, noch dem FA Wallet-Adressen mitteilen oder ähnliches.

Lediglich auf Rückfrage kann das Finanzamt Beweise dafür verlangen, dass das, was in Deinem Report steht, auch der Wahrheit entspricht.

Deshalb sollte man immer alle Screenshots, Kontoauszüge, EMails etc. von Käufen und Verkäufen aufbewahren.

Auch Wallet-Adressen sollte man sich notieren, denn durch die Blockchain kann sehr gut zeitliche Abläufe beweisen.

(Ich empfehle die Aufbewahrung für 10 Jahre, um ganz sicher zu gehen. Nach 10 Jahren wird definitiv niemand mehr nach Belegen fragen.)

siehe auch → „Muss ich steuerfreie Gewinne angeben?“

→ Tool für steuerliche Reports

Wer nur ein paar Trades im Jahr macht, hat vermutlich seine Käufe und Verkäufe im Blick bzw. kann sie relativ einfach mit Excel verwalten.

Ab 100, 200 oder mehr Trades im Jahr wird das aber schon schwieriger. Spätestens nun solltest Du Tools nutzen, die auf Basis Deiner Käufe und Verkäufe den Gewinn bzw. Verlust berechnen und in einer hübschen Übersicht darstellen:

So ein Report wird von den Tools in mehreren Formaten wie PDF, Excel, WORD usw. angeboten.

In der obigen Übersicht habe ich mich für den Excel-Export entschieden, damit ich ein wenig Einfluss auf die Textformatierung habe. Die Zahlen darf man natürlich nicht nachträglich verändern.

Grundlage dieses Reports sind Trading-Exports (z.B. CSV-Dateien), die man bei jeder guten Exchange bekommt. Diese Export-Datei(en) importiert man in das Tool seiner Wahl und im Idealfall kommt eine übersichtliche Aufstellung heraus.

Das Ziel sollte sein, dem Finanzamt klar und deutlich darzulegen, wie die Zahl in der Anlage SO berechnet wurde und dass man die Sache ernst nimmt.

Schmiert man einfach nur ein paar Zahlen auf ein A4-Blatt, macht das sicher keinen guten Eindruck…wenn Du verstehst, was ich meine. ![]()

Ein weiterer Vorteil solcher Tools: Du kannst Dir eine Liste Deiner Coins anzeigen lassen, in der steht, zu welchem Zeitpunkt die Haltefrist erreicht wurde bzw. wird.

Ein Tool, um so einen Steuer-Report zu erstellen, ist bspw. Cointracking

Am Anfang muss man sich ein wenig einarbeiten, denn schließlich geht es um viele Daten und es gibt unzählige Optionen, wie man Trades in das Tool importiert und auswerten lassen kann.

Es ist relativ wahrscheinlich, dass Du einige Daten manuell korrigieren musst. Bei vielen Trades rutscht mal der eine oder andere durch und wird falsch einsortiert oder sowas.

Für einen sauberen Report sollte man sich 1 oder 2 Tage Zeit nehmen, damit am Ende alles „sauber“ ist. Es lohnt sich.

An dieser Stelle verweise ich gerne auf Romans Videos CoinTracking - Crypto Steuern erfassen und Portfolio tracken - Anleitung & Review und auch auf Steuern erfassen auf Kryptowährungen - Tools im Vergleich

→ Gibt es eine Freigrenze?

Ja.

Die Freigrenze (nicht Freibetrag!) liegt bei Gewinnen durch An-/Verkäufe bei 600 Euro pro Jahr.

Das bedeutet: Gewinne bis 600 Euro sind steuerfrei und ab einem Gewinn von 601 Euro ist die komplette Summe zu versteuern.

Bleibt Dein Gewinn innerhalb eines Jahres unter 600 Euro, musst Du diesen Gewinn dem Finanzamt nicht mitteilen.

Quelle Youtube: Interview mit Dr. Martin Friedberg (mit Timestamp)

Bitte beachten: Gewinne von anderen Verkäufen und Einnahmen werden addiert.

Erwirtschaftest Du bspw. innerhalb eines Jahres einen Gewinn von 400 Euro durch den An-/Verkauf von Kryptowährungen und zusätzlich dazu einen Gewinn von 300 Euro durch den An-/Verkauf von Gold, liegst Du mit diesen 700 Euro Gesamtgewinn über der Freigrenze.

Deshalb empfiehlt es sich, immer 1 Jahr (oder länger) nach dem Kauf mit dem Verkauf zu warten. (Auch beim Goldverkauf, denn für Gold gilt ebenfalls §23 und somit auch die Spekulationsfrist für den steuerfreien Verkauf.)

→ Und was ist mit Verlusten?

Verluste durch den An-/Verkauf von Kryptowährungen kannst Du natürlich geltend machen.

Beispiel:

- Am 01.01.2020 kaufst Du für 700 Euro 0.1 BTC

- Am 15.03.2020 verkaufst Du die 0.1 BTC für 500 Euro.

Die 200 Euro Verlust kannst Du mit Deinen sonstigen Gewinnen aus privaten Veräußerungsgeschäften gegenrechnen:

- Machst Du im selben Jahr mit BTC 200 Euro Verlust und mit ETH 1000 Euro Gewinn, sind nur 800 Euro Gewinn zu versteuern.

Für Verluste, die nach §23 entstanden sind, musst Du die Verluste in dem Jahr geltend machen, in dem sie auch entstanden sind.

Zitat aus §23 EStG: „Verluste dürfen nur bis zur Höhe des Gewinns, den der Steuerpflichtige im gleichen Kalenderjahr aus privaten Veräußerungsgeschäften erzielt hat, ausgeglichen werden; sie dürfen nicht nach §10d abgezogen werden.“

Hast Du bei einem Trade in 12-2020 einen Verlust von 200 Euro und in 03-2021 einen Gewinn von 1000 Euro, kannst Du die 200 Euro Verlust nicht mit den 1000 Euro gegenrechnen.

Wichtig zu beachten ist auch, dass Du lediglich Verluste/Gewinne „der gleichen Art“ miteinander verrechnen kannst, also Verluste, die im Zusammenhang mit §23 entstanden sind, können auch nur mit Gewinnen nach §23 verrechnet werden.

Beispiel:

- Staking-Rewards werden bei Zufluss nach §22 (siehe nächster Beitrag) versteuert. Du kannst keine Verluste geltend machen, die Du durch einen Trade (§23) hattest.

Kurz: Gewinne und Verluste zwischen verschiedenen „Steuersorten“ kannst Du nicht miteinander verrechnen.

Auch können Verluste nicht mehr geltend gemacht werden, wenn die Spekulationsfrist überschritten wurde. (Siehe weiter unten „Gibt es steuerfreie Verkäufe/Gewinne?“)

So wie das Finanzamt „raus aus der Nummer ist“, wenn Du Gewinne mit Coins machst, die Du schon über 1 Jahr hälst, so interessiert sich das Finanzamt logischerweise auch nicht mehr für Deine Verluste, wenn die Spekulationsfrist erreicht wurde.

Beim Staking, Lending etc. ist es ein wenig anders, denn da heißt es:

Zitat aus §22 EStG: „…die der Steuerpflichtige in dem unmittelbar vorangegangenen Veranlagungszeitraum oder in den folgenden Veranlagungszeiträumen aus Leistungen im Sinne…“

Hier gibt es demnach die Möglichkeit, einen Verlust aus dem Vorjahr bzw. aus der Zukunft geltend zu machen.

Das nennt sich Verlustvortrag bzw. Verlustrücktrag.

Allgemein gilt: Nicht nur Verluste durch Trades kann man vom Gewinn abziehen, sondern auch Verluste/Kosten, die unmittelbar mit Deinen Kryptogeschäften zu tun hatten:

- SCAM

- Coin-Verlust (bspw. private key verloren oder Coins an falsche Wallet geschickt)

- Verlust durch Börsenhacks

- Anschaffungskosten für Hardware-Wallets (Leder, Trezor, BitBox)

- Trading-Gebühren

- Kosten für Software (bspw. cointracking.info)

- Rechnung des/der Steuerberaters/Steuerberaterin

- …

Wie und wann genau man diese Verluste/Kosten geltend machen kann, fragst Du bitte eine/n Steuerberater:in.

Mir ist nämlich nicht klar, ob bspw. der Kauf einer Hardware-Wallet als Verlust nach §22 oder §23 bewertet wird, denn eine Hardware-Wallet kann man ja sowohl für das klassische HODLn, als auf beim Staking nutzen.