Ich habe es jetzt wenigstens komplett überflogen und fasse mein Verständnis mal zusammen:

Es wird ausschließlich die Zeit betrachtet, in der die Block Subsidy vernachlässigbar ist, die Miner also von den Fees leben müssen.

Die Ergebnisse werden sowohl analytisch, als auch mithilfe von (vereinfachten) spiel-theoretischen Simulationen erarbeitet. In letzteren versuchen virtuelle Miner ihre Strategie zu optimieren und langfristig ihren Profit zu maximieren.

Es werden also nicht nur wilde Behauptungen aufgestellt, sondern es wurde untersucht ob sich trotz negativem Verhaltens der Miner ein Gleichgewicht einstellt. Letzteres wurde für die untersuchten schädlichen Strategien bestätigt.

Grundannahme:

Sobald ein neuer Block gemined wird ist der Mempool leer, da die Blocksize groß genug ist um alle Transaktionen aufnehmen zu können.

Wenn es irgendwann nur noch vernachlässigbare Block Subsidy gibt, müssen die Miner sich

ausschließlich aus den Fees finanzieren. Der erwartete Reward für den nächsten Block wird in der Zeit zwischen den Blöcken also stark variieren, da sich der Mempool erst wieder füllen muss.

Aus der Annahme resultieren nun mindestens zwei schädliche Strategien, für welche ein mögliches Gleichgewicht bestätigt wurde.

Undercutting Attacks

Miner, die direkt in den Sekunden/Minuten nach dem letzten Block einen neuen Block minen, können darin kaum Fees aufnehmen weil der Mempool noch recht leer ist. Sie gehen also fast leer aus, obwohl sie für ihre Hashes genauso viel Stromkosten tragen müssen wie jeder andere, während der letzte Miner mit einem vollen Block belohnt wurde.

In den ersten Sekunden/Minuten nach dem letzten Block wäre es also unwirtschaftlich, überhaupt zu minen. Allerdings wäre es unrealistisch, das Mining Equipment ständig an und auszuschalten.

Alternativ dazu kann ein Miner einen Großteil der Transaktionen, die schon Teil des letzten Blocks waren, in seinen Blockkandidaten aufnehmen (Undercutting Attack). Falls er es schafft solch einen Block zu minen, gibt es zwei gleichlange Blockchains.

Einmal die Chain mit dem vollen letzten Block, nach dem kaum noch Transaktionen/Fees im Mempool sind.

Und einmal die zweite Chain, in der nun im letzten Block nur ein Teil der Transaktionen und Fees aus dem Mempool aufgenommen wurden. Der restliche Teil der Transaktionen wird vom Attacker absichtlich übrig gelassen und steht weiterhin zur Verfügung.

Andere Miner können nun auf der ersten Chain aufsetzen und damit nur die wenigen Fees der neuesten Transaktionen erhalten. Oder sie setzen auf der zweiten Chain auf, die erst später kam, aber erhalten dafür die Fees der übriggelassenen alten Transaktionen, die sie nun aufnehmen können.

Wenn also genug Miner bereit sind, nicht immer auf der ersten längsten Chain aufzusetzen („PettyCompliant“), lohnt es sich für Miner solche Undercutting Attacks durchzuführen. Das bleibt auch so, wenn 2/3 der Miner ehrlich bleiben.

Selfish Mining

Selfish Mining wurde schon früher untersucht und bedeutet, dass ein Miner einen neu gefundenen Block nicht direkt im Netzwerk veröffentlicht. Stattdessen lässt er die anderen Miner weiterhin an ihrem „ersten“ Block arbeiten, während er selbst schon am zweiten Block arbeitet. Die Wahrscheinlichkeit diesen zweiten Block zu finden ist entsprechend dann auch größer, da er einen Vorsprung hat.

Im Optimalfall findet der Selfish Miner also gleich zwei oder mehr Blöcke.

Im schlechtesten Fall finden und veröffentlichen die anderen Miner ihren ersten Block, bevor er selbst den zweiten Block findet. Er kann aber immer noch sofort seinen ersten Block veröffentlichen. Das ist zwar nicht optimal, aber evtl. erhält ein Teil des Netzwerks seinen Block zuerst und versucht mit dem nächsten Block auf diesem aufzusetzen.

Das Ergebnis im Paper ist interessanterweise, dass sich Selfish Mining in einer Welt ohne Subsidies noch mehr lohnt als heute. Sie haben zwar statistisch genauso oft Erfolg, aber ihre Blöcke enthalten im Mittel mehr Transaktionen ggü. den anderen Minern. (Mir persönlich ist nicht auf Anhieb klar, warum das so ist.)

Schlussfolgerung des Papers

Das Ergbnis dieser Angriffe ist, dass es öfters kleine Forks gibt, ähnlich wie bei einer Double Spending Attacke. Durch die vielen Blöcke, die eigentlich schon gemined, aber dann doch verworfen werden, verschwendet das Netzwerk Energie und wird anfälliger für 51% Attacken, da nicht alle Miner mit ihrer Hashpower an einer gemeinsamen Chain arbeiten.

Außerdem gibt es keinen durchgängigen Konsens, man muss also viele Bestätigungen abwarten, bevor man mit einer Transaktion durch ist.

Mining Pools, die bereit sind Undercutting Attacks oder Selfish Mining zu betreiben, hätten im Verhältnis zu anderen Pools einen höheren Profit. Das könnte Miner incentivieren, sich unehrlichen Pools anzuschließen.

Zukünftige Kryptowährungen sollten also darüber nachdenken, ob eine geringe dauerhafte Inflation (Block Subsidy) nicht doch sinnvoll ist.

In einer Welt, in der die Blocksize allerdings wesentlich geringer als die Nachfrage ist, würden sich die untersuchten Attacken nur noch schwächer auswirken.

Mein Fazit

Alles in allem macht das Paper auf mich handwerklich einen guten und vor allem objektiven Eindruck.

Wie in den letzten Beiträgen oben schon geschrieben hoffe ich aber ganz einfach, dass die Grundannahme in Zukunft nicht mehr gelten wird. Man darf nicht vergessen, dass das Paper von 2016 ist.

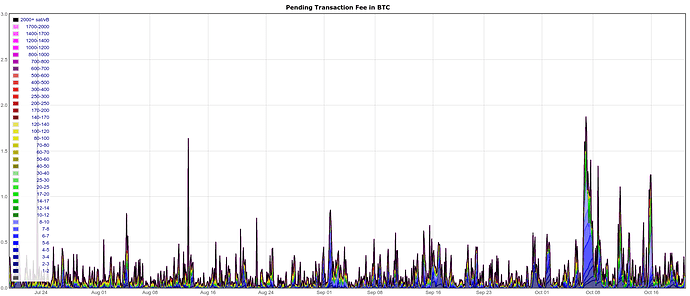

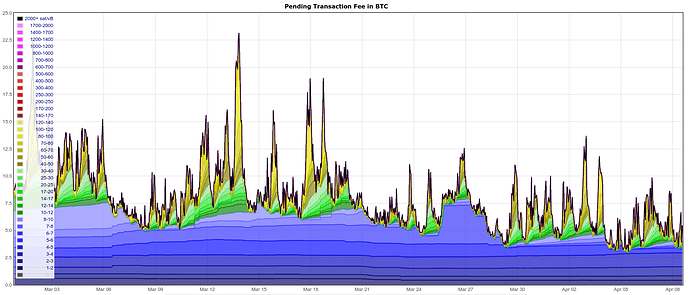

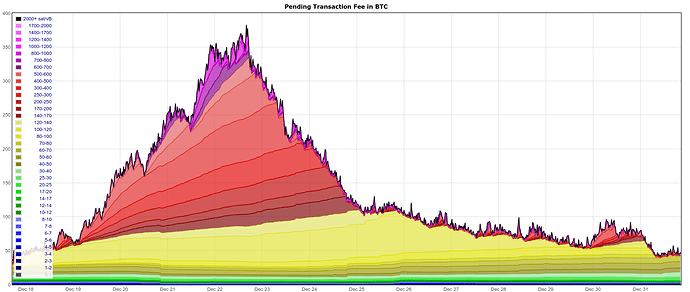

Schon 2017 hat man gesehen dass es Phasen gibt, in denen der Mempool wahnsinnig voll ist. Dort hätten auch direkt nach einem neuen Block noch mehrere neue Blöcke mit nahezu gleicher Fee gefüllt werden könnten. Warum sollte ein Pool also seinen Ruf riskieren, wenn er fast nichts dadurch gewinnen kann?