Dass ein Steuerberater eher zu einer Steuererklärung rät, ist ja auch klar. Immerhin verdient er seine Brötchen damit.

Das mit der 1-Jahres-Frist bei Kryptowährungen sollte schon save sein…

Genau. Und wichtig wäre auch noch zu unterscheiden, denn Bitcoin ist jetzt eine Fremdwährung. Änderungen bezüglich „Kryptos“ hätten (nicht nur nach meiner Auffassung) keine Auswirkungen auf die Versteuerung von Bitcoin.

Das sehe ich anders, unter Nr.39 steht:

b) Ertragsteuerrechtliche Behandlung im Privatvermögen

Einheiten einer virtuellen Währung sind als „anderes Wirtschaftsgut“ im Sinne des § 23

Absatz 1 Satz 1 Nummer 2 EStG anzusehen.

und unter den Erläuterungen:

I. Erläuterungen

- Virtuelle Währungen

In Anlehnung an die Richtlinie (EU) 2018/843 vom 30. Mai 2018 zur Änderung der

Richtlinie (EU) 2015/948 zur Verhinderung der Nutzung des Finanzsystems zum Zwecke der

Geldwäsche und der Terrorismusfinanzierung und zur Änderung der Richtlinien 2009/138/EG

und 2013/36/EU (ABl. L 156 vom 19. Juni 2018, S. 43-74) sind virtuelle Währungen im

Sinne dieses Schreibens digital dargestellte Werteinheiten von Währungen, die von keiner

Zentralbank oder öffentlichen Stelle emittiert oder garantiert werden und nicht den

gesetzlichen Status einer Währung oder von Geld besitzen, aber deren Werteinheiten von

natürlichen oder juristischen Personen als Tauschmittel akzeptiert werden und auf

elektronischem Wege übertragen, gespeichert und gehandelt werden können.

Das wurde vermutlich vor El Salvador geschrieben. ![]()

Hm. Kann man das so einfach definieren? Fremdwährung ist Fremdwährung. Das beißt sich doch.

Oh, BTW…

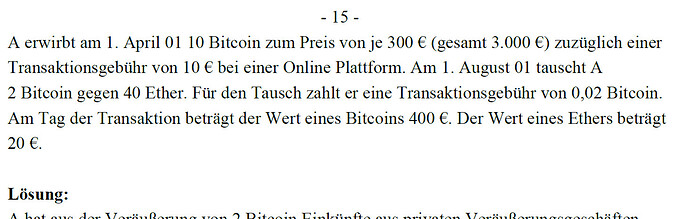

Verstehe ich das richtig, dass in diesem Beispiel „A“ am 01. April 2001 Bitcoin kauft?

Ich denke, wenn es nicht den gesetzlichen Status einer Währung hat, dann wird ein Finanzbeamter nicht sagen, dass es eine Fremdwährung ist.

Aber für uns spielt es ja nicht wirklich eine Rolle. Ich finde, das BMF hat es elegant gelöst.

Ja, Mist, warum hat mir das 2001 keiner gesagt? ![]()

cut and paste - das Beispiel gibt es bestimmt noch in einem anderen BMF-Schreiben zu einem anderen Thema…

Hat es aber doch!? Nicht hier, aber in El Salvador. Das reicht doch aus.

Nicht?

Vielleicht hat das BMF aber genau deshalb jetzt das Schreiben/den Entwurf herausgegeben.

Noch ist es in El Salvador kein offizielles Gesetzt (90 Tage und so…), und damit muss sich dann das BMF auch nicht auseinandersetzen.

So wird es häufig gemacht…

Und ob es bei uns für eine gesetzlich anerkannte Fremdwährung reicht, dass El Salvador den Bitcoin als Zahlungsmittel zulässt, da bin ich auch überfragt.

Mag sein.

Aber mehr mache ich mir sorgen das es der 1. April ist.April April oder wie ![]()

„April, April! Du hast gerade etwas gekauft, was es noch gar nicht gibt.“ ![]()

Ich bin etwas perplex gerade, nehmen wir an die Haltefrist für Hodler von 1 Jahr wird auf 10 Jahre bspw. erhöht, gilt das dann erst für neue Coins die ich erwerbe oder schon bereits für Coins die ich zu dem Zeitpunkt verkaufen möchte?

Wird höchstwahrscheinlich nicht passieren und ist in dem Entwurf auch nicht vorgesehen.

Normalerweise ja. Ab dem Zeitpunkt, ab dem das Gesetz gilt.

Es sei denn, sie ziehen eine miese Rückwirkungsnummer ab, aber das glaube ich nicht.

Nein, rückwirkend ist im Grundgesetz nicht vorgesehen.

Bei der Einreichung, bzw. Abstimmung über ein neues Gesetz, wird in der Regel auch das Datum des inkrafttretsns festgelegt.

Sollte das nicht geschehen sein, wird ein Gesetz 14 Tsge nach Veröffentlichung im Bundesanzeiger rechtskräftig!

Siehe hier://

Jedes Gesetz soll den Tag des Inkrafttretens bestimmen. Wird das Inkrafttreten nicht ausdrücklich festgelegt, tritt das Gesetz mit dem 14. Tag nach Ablauf des Tages in Kraft, an dem das Bundesgesetzblatt ausgegeben worden ist (Artikel 82 Absatz 2 Satz 1 und 2 des Grundgesetzes).*

![]()

Das EStG ist nicht das Grundgesetz. ![]()

Das stimmt wohl, aber im Grundgesetz ist verankert wie neue Gesetze geschaffen werden. Eine gesetzgebende Regellung betrifft zumindest im bereich der Steuern immer die Zukunft .

Wie das immer wieder gerne gewählte Beispiel mit dem grünen Pulli. Den hast du irgendwann in der Vergangenheit gekauft. Das wird rückwirkend nicht mehr besteuerbar sein. Der Gesetzgeber ist aber sehr wohl in der Lage das tragen von grünen Pullies in Zukunft extra zu besteuern. Dies gilt INSBESONDERE für Steuern.

Hierzu hat das Bundesverfassungsgerich 2013 ein wegweisendes Urteil verkündet.

// Das Bundesverfassungsgericht hat in einem jetzt veröffentlichten Beschluss (Entscheidung vom 17. Dezember 2013, Az. 1 BvL 5/08) deutlich gemacht, dass der Gesetzgeber nur einen kleinen Spielraum für rückwirkende Gesetzesänderungen hat. Insbesondere dürfen neue Gesetze nicht nachträglich in eigentlich schon abgeschlossene Sachverhalte eingreifen. Ein vor allem für steuerrechtliche Fälle wichtiges Urteil.

![]()

Hm. Und wie erklärt sich dann das hier?

Ja, dasist schon richtig. ABER …

Diese Regellung bezieht sich auf einn Gesetz aus 2009. gem. Neuregellung 2018 gelten alle ALTFONDS mit ablauf des 31.12.2017 als verkauft und am 01.01.2018 als neu gekauft.

Für Fondsanleger bedeutete der Jahresbeginn 2018 eine Zäsur: Alle Fondsanteile galten am 31. Dezember 2017 als fiktiv verkauft und an Neujahr als neu angeschafft. Ab diesem Zeitpunkt begann eine neue Ära der Investmentfondsbesteuerung mit geänderten Spielregeln. Deutsche Fonds zahlen seitdem auf bestimmte Erträge 15 Prozent Körperschaftsteuer und können daher weniger an Anleger ausschütten oder reinvestieren. Sparer bekommen zum Ausgleich Freistellungen von der Abgeltungsteuer, egal ob sie deutsche und für ausländische Fonds im Depot haben.

Hier geht es also um die Abänderung eines Steuersystems zu einem NEUEN Zeitpunkt. Nämlich dem 01.1.2018.

Man hat hier den passus des Veräußerns zum 31.12.2007 eingeführt. Bis dahin ändert sich aber an der besteuerung nichts.

Das hier erklärt es eigentlcih ganz gut ![]()

Warum es eine Reform brauchte

Die 2018 eingeführte Körperschaftsteuer für Fondsgesellschaften und die teilweise freigestellten Erträge beim Sparer brechen das 2009 eingeführte System der Abgeltungsteuer auf: Bis Ende 2017 wurden nur aufseiten der Anleger Kapitalerträge wie Zinsen, Dividenden und Verkaufsgewinne mit 25 Prozent Abgeltungsteuer belastet. Hinzu kamen Solidaritätszuschlag und gegebenenfalls Kirchensteuer. Die pauschale Besteuerung ist bequem für Sparer, weil Depotbanken Steuern automatisch einbehalten und an das Finanzamt abführen, ohne den persönlichen Steuersatz der Sparer kennen zu müssen. Das verschont den Anleger grundsätzlich davor, Erträge in der Steuererklärung angeben zu müssen.

Hier mal der Ablauf der Gesetzgebung

Basisdaten

Titel: Investmentsteuergesetz

Abkürzung: InvStG

Art: Bundesgesetz

Geltungsbereich: Bundesrepublik Deutschland

Rechtsmaterie: Steuerrecht

Fundstellennachweis: 610-6-18

Ursprüngliche Fassung vom: 15. Dezember 2003

(BGBl. I S. 2676)

Inkrafttreten am: überw. 1. Januar 2004

Letzte Neufassung vom: Art. 1 G vom 19. Juli 2016

(BGBl. I S. 1730)

Inkrafttreten der

Neufassung am: 1. Januar 2018

(Art. 11 G vom 19. Juli 2016)

Letzte Änderung durch: Art. 17 G vom 12. Dezember 2019

(BGBl. I S. 2451, 2475)

Inkrafttreten der

letzten Änderung: 18. Dezember 2019

(Art. 39 G vom 12. Dezember 2019)

GESTA: D043

wie man sieht wurde auch hier in die Zukunft geplant. Nicht rückwirkend

Genau. Damit das neue Gesetz greift.

Damit kann ich meine alten nicht mehr steuerfrei verkaufen, obwohl ich das (ohne Gesetzesänderung) hätte machen können.

Man hatte also keine Wahl. Für mich klingt das schon nach „rückwirkend geändert“. ![]()

Das stimmt, ABER… eine Umgehung wäre immer möglich gewesen, da die Ankündigung frühzeitig erfolgte.

Ich gebe dir rech, das es so das „geschmäckle“ hat. Aber rechtlich ist es keine rückwirkende Änderrung.

Kein Grund zur Panik

Grundsätzlich besteht aber kein Grund zur Panik: Erst ab 2018 wird gerechnet, bis Ende 2017 aufgelaufene Kursgewinne bleiben endgültig steuerfrei. Es müssen schon einige Hunderttausend Euro im Depot liegen, ehe der Anleger in den nächsten Jahren tatsächlich Steuern zahlen muss. Ehepaare haben zudem für das gemeinsame Depot die doppelte Summe – also 200 000 Euro – frei. Bei Verkauf behält die Depotbank allerdings zunächst Steuern ein. Das Finanzamt gewährt anschließend den Freibetrag, wenn der Verkauf in der Steuererklärung mitgeteilt wird, und erstattet den zu viel gezahlten Betrag. Auch Verluste, die mit Altanteilen ab 2018 entstanden sind und bei Verkauf realisiert werden, finden Berücksichtigung: Anleger können sie wie üblich mit anderen positiven Kapitalerträgen verrechnen lassen.